とっちゃん@nyanco! です。

今回は年末調整する時にいつも良く分からなくなる給与所得の「収入金額」と「所得金額」の違いについて調べてざっくり理解したので分かりやすく解説しますというお話です。

一般的なサラリーマンを想定した記事内容となってますにゃ〜

2020年から「給与所得」の記入が必須に

令和2年度(2020年)の税制改正より、年末調整時に必要な「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という用紙に「給与所得」を記入する必要が出てきました。

▼この部分です。

▼給与所得を記入する箇所は下記赤枠部分。

この「収入金額」と「所得金額」がイマイチ良く分からん!ということでその違いを調べてみましたにゃ〜

違いが分かってしまえば大したことはないですにゃ〜

給与所得の「収入金額」とは

サラリーマンにとって「収入金額」とは、シンプルに言うと「総支給額」から非課税となる「通勤手当(※)」を引いた金額です。計算式にすると非常にシンプル。

「総支給額」-「通勤手当」=「収入金額」

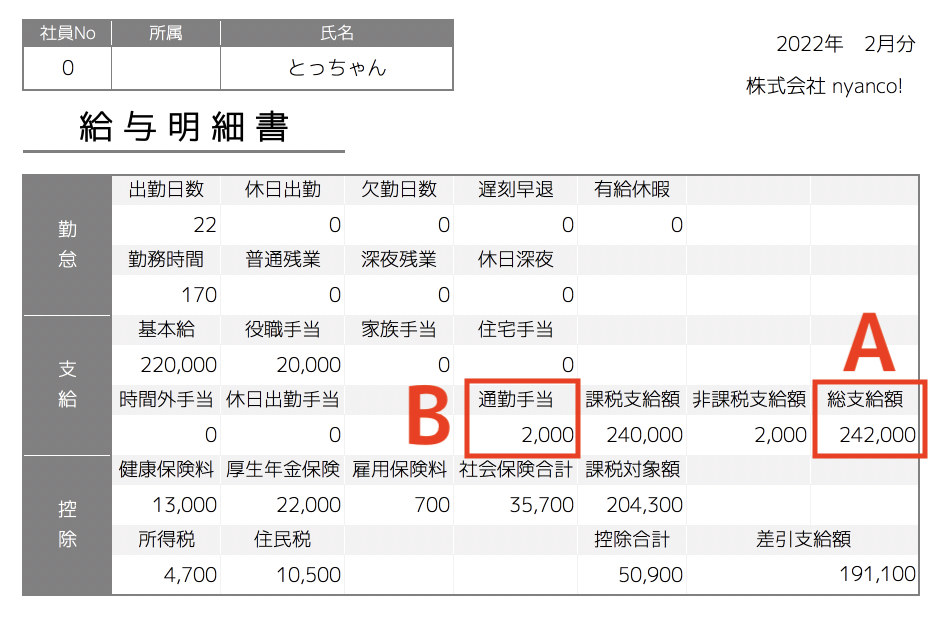

▼下記の給与明細で言うと「A 総支給額 242,000」から「B 通勤手当 2,000」を引いた「240,000」が「収入金額」となります。

上記のような様式の給与明細書だと非課税の「通勤手当」が「非課税支給額」として、それを引いた「収入金額」が「課税支給額」として表記されてますにゃ〜

ただ、給与明細書の様式はさまざまで「非課税支給額」「課税支給額」の表記がないものもあるので、基本は「総支給額」から「通勤手当」を引いた額が「収入金額」と覚えておくのが吉ですにゃ〜

※「通勤手当」は全てが非課税というわけではありません。電車やバスなどの交通機関で通勤かつ月15万円以内なら「通勤手当」は全額非課税となりますが、自転車や車通勤だと通勤距離で非課税額が変わってきます。

「通勤手当」の課税についてより詳しくは→課税、非課税?意外と知らない通勤手当を解説|スタッフサービス

給与所得の「所得金額」とは

続いて「所得金額」ですが、先程の「収入金額」から「給与所得控除額」を引いた額となります。

「給与所得控除額」とは「収入金額」の金額に応じて定められているもので、自営業でいうところの「必要経費」にあたるものですにゃ~

▼令和2年度(2020年)以降の「給与所得控除額」の算出方法はこちら。

「給与等の収入金額」は「年収」なので、例えば年収400万円であれば…

4,000,000 × 0.2 + 440,000 = 1,240,000

「給与所得控除」は1,240,000円となり「収入金額」からこれを引くと…

4,000,000 – 1,240,000 = 2,760,000

「所得金額」は2,760,000円ということになります。

一見するとなんか面倒くさそうですが、仕組みが分かってしまえば計算自体は「かけ算」「足し算」「引き算」だけなのでめちゃくちゃ簡単ですにゃ〜

「給与所得控除」の算出方法はコロコロ変更される

ちなみにこの「給与所得控除」の計算方法は結構頻繁に変更されており、直近だと令和2年度(2020年)の税制改正でも更新されています。

最新の「給与所得控除」の算出方法は国税庁ホームページの下記ページに掲載されていますにゃ〜

おわりに

今回は給与所得の「収入金額」と「所得金額」について勉強しました。

ちなみにこんな記事を書いておいてアレですが、「給与所得者の基礎控除申告書」の記入については年収2,400万円以下であれば一律なので、厳密に計算する必要はなさそうですにゃ〜

本記事がどなたかの参考になれば幸いです。

今回は以上となります。

最後まで読んでいただきましてありがとうございました!

それではまた〜✧٩(ˊωˋ*)و✧

コメント