とっちゃん@nyanco! です。

今回は2020年度の年末調整から追加で記入が必須となった「給与所得者の基礎控除申告書」の記入の仕方についてです。

本記事は普通のサラリーマンを対象とした内容となってますにゃ〜

年末調整に必要な書類

まず、一般的なサラリーマンの年末調整に必要な書類は以下の4種です。

(1)令和3年分 扶養控除等(異動)申告書

(2)令和3年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

(3)令和4年分 給与所得者の扶養控除等(異動)申告書

(4)令和3年分 給与所得者の保険料控除申告書

(4)は保険会社から届く証書を貼り付けて提出するやつですにゃ~

保険未加入であれば提出不要なやつですにゃ~

本記事は(2)の「令和3年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という超絶に長ったらしい名前の書類にある「給与所得者の基礎控除申告書」にフォーカスした内容となります。

ちなみに「給与所得者の基礎控除申告書」、「給与所得者の配偶者控除等申告書」、「所得金額調整控除申告書」という3種類の申告書が1枚にまとめられているから書類の名前がやたら長いというわけですにゃ〜

そもそもなぜ記入しなくてはいけないのか?

記入方法の前にまず、そもそも今までは記入しなくて良かった情報が記入必須になった背景を簡単に解説。

1. 令和2年度の税制改正で「基礎控除」の仕組みが変わった

根本の理由は令和2年度の税制改正によって「基礎控除」の仕組みが変更されたこと。

具体的に言うと、令和1年度以前は所得合計金額がいくらであろうと「基礎控除は一律38万円」という超シンプルだったのが…

令和2年度以降は所得合計金額によって下記のように細かく分類されるようになりました。

- 2,400万円以下…「48万円」

- 2,400万円超~2,450万円以下…「32万円」

- 2,450万円超~2,500万円以下…「16万円」

- 2,500万円超…「0円」

これは高所得者になるほど控除の恩恵を受けづらくなったという、庶民に寄り添った税制改正というわけですかにゃ~

一見そのように見えますが、2,400万円以下の「一律48万円」は控除額が10万円増えたものの別の「給与所得控除額」は一律で10万円減少したのでほぼ影響がないというのが実情です。

2. 「給与所得以外の所得」も記入する必要がある

「基礎控除」は「所得合計金額」によって変わってくる、つまり「給与所得」以外に収入がある場合、それは会社側には分からないので個人で記入する必要があるというわけです。

え、副収入があったら会社に教えないといけないの??と思ってしまいますが、ぶっちゃけ2,400万円を超えなければ一律48万円なのでバカ正直に記入する必要はないかと。

詳しくは次項の「記入の仕方」にて後述いたしますにゃ〜

「給与所得者の基礎控除申告書」の記入の仕方

ここから記入の仕方を解説していきますが、前項の「2,400万円以下は一律」ということから、筆者を含むほとんどの庶民は超テキトーで良いのでは?と頭の良い方は気付いたかも知れません。

ズバリその通りなんですにゃ〜

テキトーで良いのですが、一応ひととおり調べたので備忘録がてら記事にしておきます。

(1)「給与所得」の記入方法

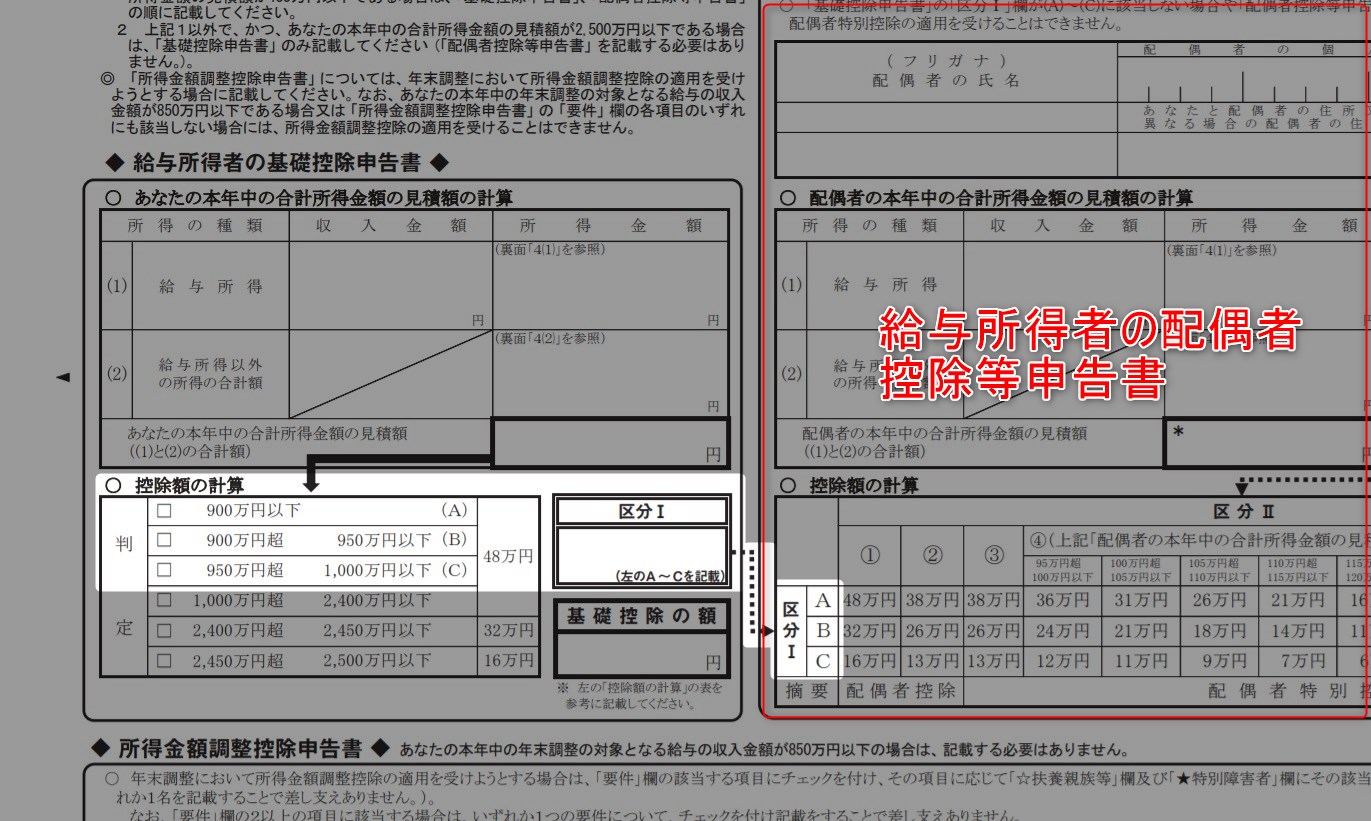

▼まず「給与所得者の基礎控除申告書」とは下記箇所です。

▼クローズアップするとこんな感じ。

まずは「給与所得」からですが、いきなり給与所得の「収入金額」と「所得金額」の違いが分からん!という方は別の記事で解説しているので下記記事をどうぞ!

ちなみにざっくり言うと「収入金額」とは税金(源泉徴収税額・特別徴収税額)・社会保険料などが引かれる前のいわゆる「額面の金額」から「通勤手当(非課税分)」を引いた金額、「給与所得」は「収入金額」から「給与所得控除」を引いた金額ですにゃ〜

「収入金額」と「所得金額」の違いは分かったけど、年末調整を提出する時期(11月下旬~12月上旬)は12月の収入がまだ正確に分からんやん!となりますが、2,400万円以下は一律なので、1ヶ月分 × 12 みたいなザックリ計算でOK!

もちろん「給与所得」と「給与所得以外の収入」を合わすと2,400万円を超えそう!という羨ましい方は、控除額が変わってくるので正確に計算する必要があります。

(2)「給与所得以外の所得の合計額」の記入方法

続いて「給与所得以外の所得の合計額」の記入方法ですが、まず「本業のみで副収入なんて一切ないよ!」という方はもちろん無記入でOKです。

また給与以外の所得があっても、それを会社に教えるのは「副業バレ」や副業OKでも収入は知られたくないなどの観点から書きたくない人が多いのではないですかにゃ~??

ごもっともな意見ですが、前述もした通り給与所得と他の所得の合計が2,400万円以下であれば控除額は一律だし、給与所得以外の所得については会社は知るよしもないので馬鹿正直に書かなくても良いというのが筆者の見解です。

▼下記サイト様の記事でも「給与所得以外は記入する必要なし!」と言い切られてます。ご参考までに。

【注意】「配偶者控除等申告書」を申請する場合は要注意

合計所得が2,400万円いかずとも900万円超から1,000万円以下の間で「給与所得者の配偶者控除等申告書」を申告する場合は注意が必要です。

▼下記のように区分 I の(A)(B)(C)は、右にある「給与所得者の配偶者控除等申告書」の計算に影響してくるからです。

結論:テキトーで良さそう

改めて結論です。

「給与所得者の基礎控除申告書」は、筆者も含む年収2,400万円なんてあり得ないフツーの一般的なサラリーマンは、ざっくり一ヶ月の給与所得を ✕12 して記入しておけば問題なしです。

副収入があってもスルーで良さそうですにゃ〜

極論、合計所得が2,400万円以下なのかそうでないのかが分かれば良い項目とも言えそうです。

総所得が2,400万円超えそうな時は?

下記のような(レアな)ケースに当てはまり所得合計が2,400万円を超えそうな場合は注意が必要です。

- 給与所得がめちゃ多い

- 今年に転職をし、前職の収入がめちゃくちゃ多かった

- 競馬で万馬券を当てた

- 副業でボロ儲けした

- 仮想通貨(暗号資産)取引で爆益が出た

- 株取引で爆益が出た(源泉徴収選択口座内なら対象外)

当てはまる人はめちゃくちゃ少ないと思いますにゃ~

当てはまる人は羨ましい限りですが、2,400万円を超えると基礎控除額が減ってくるので正確に記入しないと「脱税」につながる可能性が出てきます。

▼ただ先程紹介した記事によると、2,400万円を超えるとしても確定申告で正しい申告さえしておけば別段問題はないとも書かれていました。

基礎控除の額は確定申告で最終決定されるのであればその通りですが、そのことを裏付ける記事が見当たらなかったのでこれは自己責任で判断するしかないなと思いました。

税制に詳しい方、コメントなどで教えていただけますと助かりますにゃ〜

おわりに

年末調整はいつも思考停止状態でしたが、今回はかなり調べたので結構理解できました。

ただ、税制は今後も変わっていく可能性大なので、その年度ごとに更新箇所がないか調べた方がベターですね。

本記事がどなたかの参考になれば幸いです。

今回は以上となります。

最後まで読んでいただきましてありがとうございました!

それではまた〜✧٩(ˊωˋ*)و✧

コメント